麥肯錫、波士頓、貝恩等頂尖戰略咨詢更是所有行業頂尖的存在,咨詢顧問是如何解決問題,為企業做戰略規劃,咨詢公司常用分析模型功不可沒。

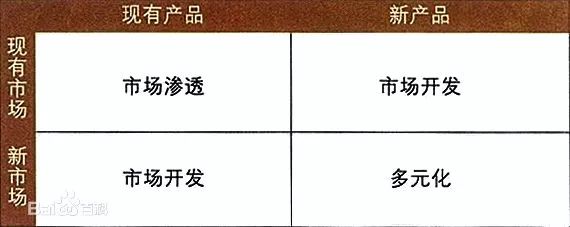

安索夫矩陣

戰略管理之父安索夫博士于1957年提出安索夫矩陣。以產品和市場作為兩大基本面向,區別出四種產品/市場組合和相對應的營銷策略,是應用最廣泛的營銷分析工具之一。

安索夫矩陣是以2 X 2的矩陣代表企業企圖使收入或獲利成長的四種選擇,其主要的邏輯是企業可以選擇四種不同的成長性策略來達成增加收入的目標。

標桿分析法

標桿分析法,又稱競標趕超、戰略競標。

總的來說,基準化分析法(Benchmarking)就是對企業所有能衡量的東西給出一個參考值,benchmarking可以是一種管理體系、學習過程,它更著重于流程的研究分析。

菲利普·科特勒解釋說:“一個普通的公司和世界級的公司相比,在質量、速度和成本績效上的差距高達10倍之多。benchmarking是尋找在公司執行任務時如何比其他公司更出色的一門藝術。”其實中國古代戰略名著孫子兵法也有提到“知己知彼,百戰不殆;不知彼而知己,一勝一負;不知彼,不知己,每戰必敗”。其實這是很簡單的道理。

波士頓矩陣

波士頓矩陣是由波士頓公司提出的,這個模型主要用來協助企業進行業務組合或投資組合。在矩陣坐標軸是的兩個變量分別是業務單元所在市場的增長程度和所占據的市場份額。每個象限中的企業處于根本不同的現金流位置,并且應用不同的方式加以管理,這樣就引申出公司如何尋求其總體業務組合。

金牛:在低增長市場上具有相對高的市場份額的業務將產生健康的現金流,它們能用于向其他方面提供資金,發展業務。瘦狗:在低增長市場是具有相對低的市場份額的業務經常是中等現金流的使用者。由于其虛弱的競爭地位,它們將成為現金的陷阱。

明星:在高增長市場上具有相對高的市場份額通常需要大量的現金以維持增長,但具有較強的市場地位并將產生較高的報告利潤,它們有可能處在現金平衡狀態。

問題:在迅速增長的市場上具有相對較低市場份額的業務需要大量的現金流入,以便為增長籌措資金。

本站文章收集整理于網絡,原文出處: ,本站僅提供信息存儲空間服務。如若轉載,請注明出處。